烟草有哪些税?

烟草行业因为体制的诸多原因,一直都给人一种隐形的“土豪”的感觉,但是也有一些了解行业的人士知道,其实一条烟最后的营收有相当大一部分都是要上缴国家的。但是这些税都是些什么名目呢?缴纳比例又是多少呢?我们来了解下……

目前我们国家对烟草行业征收的税统称为烟草税,烟草税主要分为烟叶税、增值税、消费税,其中增值税和消费税占了烟草税的90%以上。但在整个烟草上缴的税收中,并不仅限于以上三种,实际上还有城市维护建设税、教育费附加税、进口关税和企业所得税。

其实烟草还要上缴两个特别的内容,就是国有资本收益和专项税后利润,这两项内容虽然不属于税收但是也是服务社会的啊。除此之外,每年还要上缴水利建设基金、防洪安全基金、河道管理费等一些政府性基金和费用。

| 烟叶税

烟叶税原来属于农业税中的一种,在2006年1月1日的时候国家正式废止了《中华人民共和国农业税条例》,为避免因废止《农业税条例》而出现无法征收农业特产农业税的情况,专门又特别制定了《中华人民共和国烟叶税暂行条例》,从2006年4月26日实施。税叶税只对有烟叶收购的产区才有,卷烟纯销区不用上此项税。

烟叶税实行比例税率,税率为20% ,应纳税额=烟叶收购金额×税率。比如说2015年全国的烟叶收购的金额大约在650亿,那烟叶税+650亿 ×20%=130亿。

| 增值税

烟草行业增值税的计税依据和征收方式与其他行业基本相同,税率为17%。

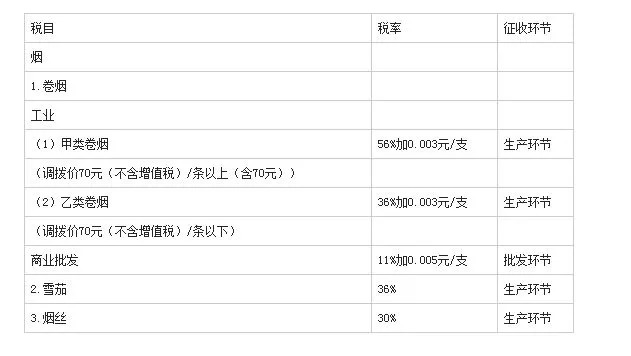

| 消费税

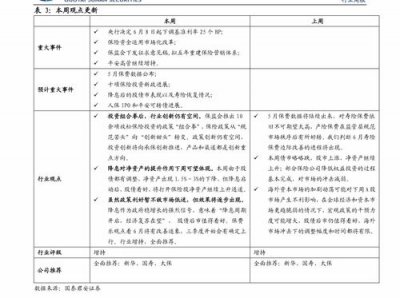

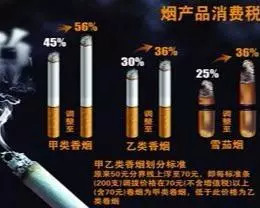

烟草的消费税有两个组成,分别是从价税和从量税。

(1)从价计税

甲类卷烟为56%、乙类卷烟为36%。雪茄烟为36%,烟丝为30%。

△2015年5月调整之后的消费税情况

上面这四个税在生产环节就征收了。

(2)从量计税

生产环节对所有卷烟征收0.003元/支的从量消费税,在批发环节对所有卷烟征收0.005元/支的从量消费税,同时对所有卷烟按11%的税率征收从价消费税,这个税是商业公司在批发环节缴纳的。

| 城市维护建设税

计税依据为烟草企业上缴的消费税、增值税之和,适用税率为7%。

| 教育费附加

计税依据和纳税方式与城市维护建设税相同,附加率为5%。

| 进口关税

不同类型的烟草制品税率不同,其中由烟草制成的卷烟按进口额的25%征税。

| 企业所得税

与其他行业的计税依据和征收方式相同,税率为25%。

我国现在卷烟综合税负达到65.6%。这个争议比较大,因为各国税收体制不同、税种结构不同,就是统计口径不一样。

比如

在2014年向世界卫生组织提交有效数据的129个缔约方中,有40个缔约方只征收消费税(或产品税),有23个缔约方只征收增值税,有56个缔约方既征收消费税(或产品税)也征收增值税,有10个缔约方只征收进口关税。

而我们国家是很特殊,除了正常的七种税外,还有国有资本收益、专项税后税润和一些政府性基金费用。

除了上面说到的七种税,烟草企业上缴国家财政的还有两种专项收益。

介绍说明

一种是国有资本收益。自国家开始收取国有资本收益以来,中国烟草总公司均是按当年最高征收比例上缴国有资本收益,其中2008年上缴比例为10%,2010年提高到15%,2012年提高到20%,2014年提高到25%。是所有企业中最高的,也是唯一的

第二种是专项税后利润。根据国务院决定和财政部要求,近年来中国烟草在上缴国有资本收益后,还须向中央财政上缴专项税后利润。其中2013年上缴400亿元,2014年上缴450亿元,2015年也是上缴450亿。

后面两种专项收益虽然不是依据税法上缴,是依照国家相关政策规定按时足额上缴,同样具有类似税收的强制性、无偿性特点。

在七种税收和两种专项收益之外,烟草企业每年还需上缴水利建设基金、防洪安全基金、河道管理费等一些政府性基金和费用,2014年共上缴30.5亿元。

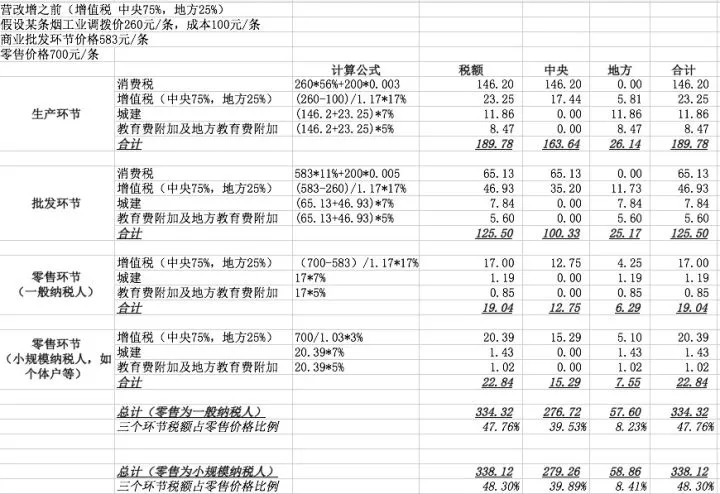

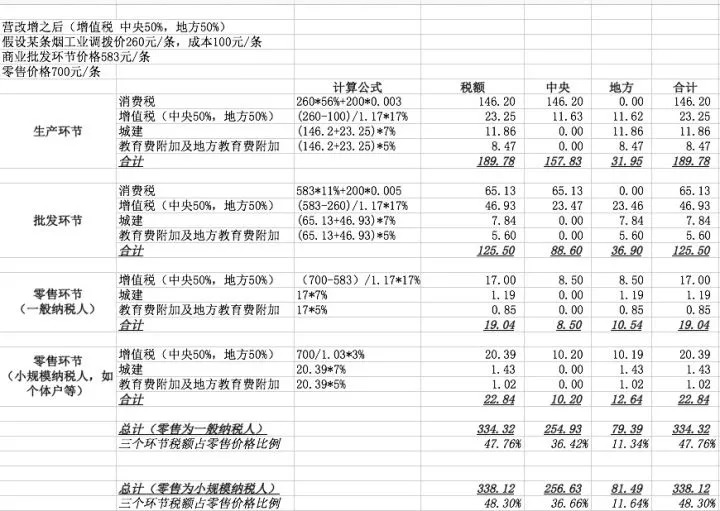

为便于大家更加直接了解烟草税的计算方法,热心网友@星星同学结合营改增,分别计算了营改增前、后两种计算方式。

营改增前:

营改增后:

看到了这么复杂的烟草税收名目,烟草所谓的“有钱”不过是用“税”的方式为国家做了贡献。

那么今天,你为国家纳税了吗?