浙江烟草VS韩国烟草,对比之下能给我们哪些启示?

浙江烟草是烟草行业的“排头兵”,“排头兵”的意义不仅在于标杆导向,还在于先发价值。在组织架构、企业管理、品牌发展、市场营销等方面, 浙江烟草都透露出先于行业整体大盘的“信号”。因为发展“快半拍”,也意味着面对着改革红利、发展潜力、追赶目标“在哪里”的系列问题时,浙江烟草需要更多“跳出来”的视野,需要“跳出浙江看浙江”“跳出行业看浙江”“全球视野看浙江”。同处东亚经济圈,虽然管理体制机制不同,但是近邻韩国烟草确是一个可以进行多维度比较的对象。

今天,小编为大家带来的这篇本报记者撰写的烟草业界观察文章,就对浙江烟草和韩国烟草进行了深入对比分析,并尝试探寻浙江烟草的未来发展路径。

坐标审视下的“相似面庞”

之所以选取韩国烟草与浙江烟草做比较,一个基本的依据是韩国与我国浙江省的人口、陆地面积等基本属性“差不多”。

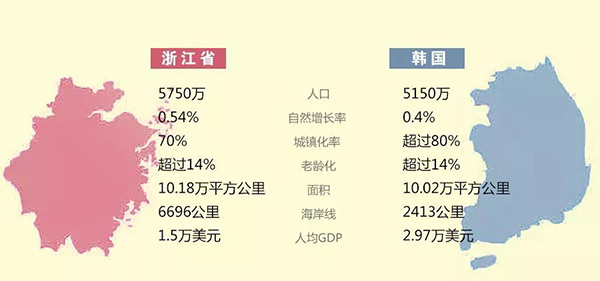

从人口来看,2018年韩国人口总数约为5150万,自然人口增长率为0.4%,城镇化率超过80%。浙江全省常住人口约为5750万,自然增长率为0.54%,城镇化率接近70%。从人口规模、人口增长率来看,浙江略高于韩国,从城镇化水平来看,又略低于韩国。这些要素的“差不多”,使得韩国、浙江卷烟市场容量、城乡结构、业态类型的比较具备了参考性。

如果进一步审视人口问题,浙江与韩国还有一个共同的特征,就是老龄化问题。按照联合国的人口划分,2017年,韩国65岁以上人口超过700万,整体占比超过14%,已成为“老龄社会”。对比韩国,浙江省老年人口呈现持续快速增长态势:65岁及以上老年人口超过700万人,占比同样超过14%。再过5到10年,“60后”人口也将慢慢进入老年阶段,届时老龄化增速还会进一步加大。没有人口,就没有消费,丧失了人口红利,也就削弱了发展潜力。对于卷烟消费来说,是否具备16~60岁年龄段稳定的劳动力人口规模至关重要,而老龄化问题无疑是影响因素之一。

韩国与浙江省的相似属性还有陆地面积和海岸线长度。从陆地面积上看,韩国国土面积为10.02万平方公里,浙江省域面积为10.18万平方公里,基本差不多。从海岸线上看,两者都有较长的海岸线,韩国为2413公里;浙江海岛众多,因此海岸线有6696公里,约占中国海岸线三分之一,居全国第一位。对于海洋型国家或者省域来说,品牌发展、市场营销具有天然的外向型拓展性格。

不仅如此,从社会经济的发展角度看,未来十年,浙江省与韩国的GDP、人均GDP水平也将会“差不多”。

2017年,韩国GDP规模为1.53万亿美元,人均GDP达到2.97万美元。根据2018年浙江省国民经济和社会发展统计公报,全年地区GDP为56197亿元,按年均汇率折算约为0.85万亿美元,位居全国第四,约为韩国的55.6%;人均GDP为98643元,按年均汇率折算约为1.5万美元,位居全国第五,约为韩国的50.5%。

从发展质量和速度来看,经过近几年的“腾笼换鸟”“机器换人”“电商换市”,浙江省的先发优势转为领先优势,领先一步趋向领跑一路。浙江GDP在五年里连上四万亿、五万亿台阶,年均增长保持在7~8%,而韩国增速则一直维持在3%左右的水平。因此,未来十年,理论推算,随着信息经济的转型发展,浙江GDP总量将会越来越接近韩国。因为人口“差不多”,所以浙江人均GDP和人均收入水平也将同韩国“差不多”。

更为重要的是,作为中国营商环境最为优渥的省份之一,浙江也是社会经济发展最平衡、城乡居民收入差别最小的省份之一。正是根植于这片土壤,浙江卷烟市场呈现出“大高个”的鲜明特征——

“大”指的是孕育大品牌的大市场,全国重点品牌销量不仅超过200万箱,销售比重也达到了85%。“高”指的是高结构,浙江省卷烟单箱均价从2009年开始已连续10年保持全国省级商业公司第一,一类烟销量比重更是超过50%。“个”指的是个性化,市场活跃、需求多元、消费个性,是新品类、新产品颇为喜欢的“试验场”。着眼未来,浙江的区域经济环境依然是卷烟市场高质量可持续发展的基石。

市场参照下的渠道掌控

韩国卷烟零售店

相对于社会经济水平的对比,韩国烟草与浙江烟草的对比相对复杂。作为一种社会快消品,卷烟一方面与经济基本面正相关,一方面由于不同的体制机制、经营政策和消费环境,体现的差异性也很大。

从销量上看,近三年浙江市场的体量基本保持在240万箱左右。浙江烟草商业一直恪守以市场为导向的数据驱动型运行调控和现代营销模式,2018年,浙江市场卷烟销量比2012年缓慢下降了近20万箱,批发销售收入却稳步增长了200多亿元,社会存销比和价格指数也在合理区间窄幅波动。

对比韩国,2018年韩国卷烟市场整体销量规模138.8万箱,同样呈现逐年下降的态势。尤其是2015年年初的提价政策,不仅对卷烟销量产生了较大影响,而且导致本土品牌的市场占有率下滑。当年,国外进口卷烟销量一度占到韩国卷烟市场份额的55%,这是29年来进口卷烟市场份额首次超过本土卷烟。

从价格角度看,相对于我国国内五个价类九个价位段的品牌价格布局,韩国卷烟的价格相对集中,基本上集中在3000~4500韩元一包的区间,折算人民币约为17至25元。这与韩国民众把卷烟当作一种个人嗜好品有很大关系,卷烟缺少社会交际、身份识别等多元功能。

值得一提的是,细支烟和以iQOS为代表的新型烟草制品这几年在韩国得到迅猛发展,细支烟最高年份占到整个市场比重的35%,加热不燃烧产品2018年的市场份额占到总量的9.6%。菲莫、英美、日烟以及韩国本土的KT&G公司在充分竞争的市场态势下展开激烈角逐,韩国市场成为国际烟草巨头开展产品迭代和产品创新的“试验场”。

2017年,浙江宁波查获了全国首例部督特大销售走私加热不燃烧卷烟案,自此之后,国内同类案件增多,案件案值大都在千万元以上,不少案件案值超过亿元,境外周边市场的产品变化对国内尤其是沿海市场产生了不小影响。

在跨国烟草企业持续投入和消费需求不断升级的推动下,全球新型烟草制品技术发展迅速、产品更新迭代加速、生产能力提升快速,高速增长的态势势必会对我国国内市场带来冲击。正因如此,从发展趋向上讲,加强对电子烟、加热不燃烧等新型烟草制品的技术、标准、产品研究是一项着眼长远的系统工程。从市场管理上讲,加强入境关口、物流寄递、线上平台的重点监管刻不容缓,提高鉴定水平和优化鉴定流程势在必行。

聚焦流通渠道。因为韩国在1987年就取消了专卖专营,韩国KT&G公司和其他国外烟草公司直接面向终端开展产品营销工作,为15万个零售商服务。做好订单、配送管理,负责市场管理及组织营销活动,这些与当前我国国内的卷烟营销网络建设的内容基本相同。

最大的不同则是零售业态,也是渠道为王的关键所在。在韩国卷烟市场上,近50%的卷烟通过以GS25为代表的六大连锁便利店出售,这与国内食杂店、烟酒店、商超店为主的格局有很大不同。

便利连锁店,就意味着其背后有着一整套相对独立的物流配送体系,小数量、多批次、多类型商品的进销存管理体系,这也是品牌商最为看重的渠道。换句话说,谁的卷烟品牌占领了便利店的柜台,谁就拥有了占领消费者的契机。反过来讲,作为渠道商,连锁便利公司也具备了与品牌商较强的议价能力。

浙江杭州街头随处可见的“香溢零售”品牌Logo。

这一点,对于正在布局“互联网+”的浙江烟草商业具有一定的借鉴意义。结合国内快消品零售市场,当天猫小店、苏宁小店的“线下抢滩”已经不再是新闻,当人脸识别、无人售货也已经不再新鲜,“平台+数据+品牌”在零售终端建设中应予以重视,打造具有数据“芯片”的平台化渠道品牌或许是一种发展方向。

目前来看,除却浙江“香溢零售”之外,大连的“春天便利”、广东的“20支”、福建的“海晟连锁”、上海的“海烟商行”,也都是以省级公司为单位打造渠道品牌的积极尝试。面对来自电商企业、连锁零售企业、非烟类商品的冲击和挑战,渠道品牌需要错位发展。这种错位发展不是在快消品领域对于全商品品类的“大包大揽”,而是突出卷烟的核心定位,实现相关性品类的“精耕细作”。对于相关性品类的非烟商品,即使不赚零售客户的钱,也不赚供应商的钱,但可以以渠道品牌为纽带为零售客户赚钱、省钱。

总体来说,渠道品牌应当是轻资产、连锁型、数据化的,特别是应突出“数据掘金”,让消费数据的收集、分析和利用不仅可以做到动态跟踪、渠道多元,而且可以做到立体画像、精准研判。因此,商品扫码、移动支付、会员管理、消费画像是卷烟新零售的标配,也是新型现代终端的标配。

在客户盈利上,有效的货源供给、便利的收银结算、智能的销售报表、必要的金融支持、温馨的导流服务,是需要商业企业结合卷烟和非烟业务进行整体布局和系统规划的。在门槛选择上,自营店和优质的中小客户无疑是核心终端群体。面向未来,食杂店、单体便利店、烟酒专卖店是行业可以依靠的主要力量,应基于这个判断考虑终端布局和现代终端建设问题。

值得一提的是,终端现代化有赖于客户现代化。软件比硬件更重要,人比设施更重要,选择现代终端建设对象,应选择具有学习能力和尝鲜勇气的客户。现代经营设施和经营手段只有被具有现代素养的客户掌握,才能迸发出巨大能量。没有客户的现代化,终端的现代化也就只是一纸蓝图。

总而言之,渠道品牌的建设过程,就是向大电商学服务的过程,就是与快消品比速度的过程,让卷烟聚集成各类资源的“烟圈”,让零售终端的“阵地”变成生态圈的“领地”。在这场争夺战中,也势必会对品牌商、经销商、零售商关系进行重新洗牌。

品牌对比下的布局能力

目光投向国内工业企业坐标系。客观地说,浙江中烟是国内最具品牌意识、市场特征的工业企业之一。十年时间,“利群”品牌扎根浙江市场这块沃土,在借力中接力,从省内走向省际,销量接连迈过一百万、二百万门槛,去年更是进一步跨过三百万箱大关,在国产品牌中规模第三、市值第二。

全国性、高价值、集约化,“利群”品牌以二类烟为塔基卡位前移、不断升级。究其原因,不断升级的高结构大品牌依靠的是不断升级的市场驱动型管理模式,滚动预测、滚动生产、滚动供应、滚动维护、滚动服务,后者的“不断升级”支撑前者的“不断升级”。

“利群”的发展称得上优秀,而同样优秀的“爱喜”品牌和韩国KT&G公司或许可以提供一种发展的参照。

KT&G公司是韩国最大的烟草产品制造商,在全球跨国烟草公司排名中名列第五,主要生产“爱喜”“阿里郎”等品牌。尽管2018年韩国KT&G公司业绩下滑(卷烟销量169.6万箱,同比下降6%;国内卷烟销量80.8万箱,同比下降6.9%;境外卷烟销量88.8万箱,同比下降5.2%),但是其境外扩张、品牌创新的战略眼光和布局能力依然值得称道。

相对于销售数据,更应该看看KT&G公司这几年的“大动作”:

第一,始终坚持“走出去”战略。自本世纪初私有化改制以来,KT&G公司不断扩大卷烟出口,成功开发了土耳其、伊朗、俄罗斯、印尼等国家的市场,在中东、中亚和东南亚等地区也有所开拓。

随着海外事业的拓展,2008年至2011年四年间,韩国烟草相继在土耳其、伊朗、俄罗斯、印尼建立了四个海外工厂,在中国、美国、哈萨克斯坦、菲律宾、黎巴嫩等国家设立了具有法人资格的分公司,其中主打品牌“爱喜”远销70多个国家和地区。从出口情况分析,2015年KT&G公司海外的卷烟销量首超国内,意味着其成为一个名副其实的国际性烟草公司。

KT&G公司在俄罗斯的境外工厂。

第二,始终坚持品牌创新。1996年,KT&G公司首推细支烟品牌“爱喜”,在国际烟草巨头的市场垄断下展开错位竞争。2010年,推出一款韩国最细长的带特级碳过滤嘴的卷烟。2013年,推出声称是世界首款过滤嘴内含有香味胶囊的超细长卷烟。2017年11月,推出其加热不燃烧装置lil,步入新型烟草制造商行列。

多年来,从细支烟到爆珠烟,从低燃点卷烟到新型烟草制品,KT&G公司在技术研发、产品储备、生产制造上一直保持了高投入。位于大田市北部的Sintanjin卷烟制造厂,就是目前世界上最大的细支烟制造厂,该工厂的细支烟产能可达每年170万箱,能够同时生产不同圆周、不同长度、不同包装、不同香型的细支烟。

第三,始终坚持品控标准。在注重个性化、差异化生产的同时,KT&G公司一直关注卷烟产品质量。在国内生产点,该公司整条卷烟的包装上会注明生产厂家及主要负责人的名字,卷烟质量有迹可循,这种做法也让该公司赢得了消费者的信任。

对比之下,虽然KT&G公司和“爱喜”品牌的销量和销售收入较之我国国内输出型工业企业和代表品牌都要低,但是其在充分市场竞争下的战略布局水平和策略调整能力依然要比适度竞争下的国内企业高出一个台阶。走向全球品牌的道路上,中式卷烟还需要更强、更大的“摩登”品牌。

总体来说,韩国经济是外向型经济,浙江省经济也具有相同属性,韩国制造业更发达,浙江省的信息经济步伐更快。对于烟草而言,韩国的卷烟制造、卷烟销量、单箱结构、零售业态都对浙江烟草未来发展有一定的借鉴意义。